中科曙光聲稱(chēng)公開(kāi)發(fā)行可轉(zhuǎn)債 社會(huì)公眾投資者可購(gòu)買(mǎi)的卻不足0.1%

????更多資訊可登錄運(yùn)營(yíng)商世界網(wǎng)(telworld.com.cn),也可關(guān)注微信公眾號(hào)tel_world

運(yùn)營(yíng)商世界網(wǎng) 劉慧敏/文8月6日,中科曙光公開(kāi)發(fā)行可轉(zhuǎn)換公司債券(簡(jiǎn)稱(chēng)“可轉(zhuǎn)債”)。不過(guò),雖然是公告顯示向社會(huì)公眾投資者發(fā)行,但此次債券卻優(yōu)先向原股東配售,原股東優(yōu)先配售后余額部分或者放棄部分才會(huì)對(duì)社會(huì)投資者發(fā)行。

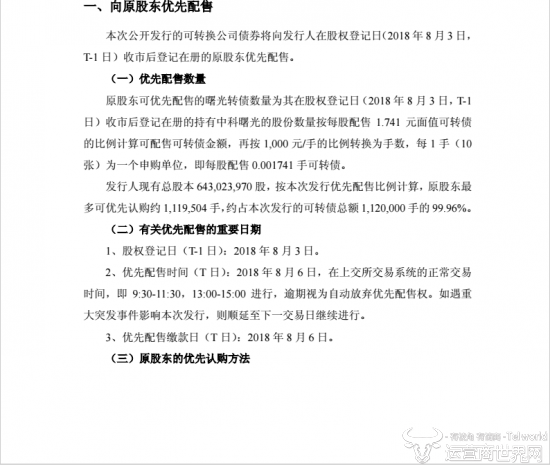

據(jù)公告顯示,本次發(fā)行人民幣11.2億元可轉(zhuǎn)債,共計(jì)1120萬(wàn)張。發(fā)行人現(xiàn)有總股本64302.3970萬(wàn)股,按本次發(fā)行優(yōu)先配售比例計(jì)算,原股東最多可優(yōu)先認(rèn)購(gòu)約111.9504手(每一手為10張),約占到本次發(fā)行可轉(zhuǎn)債總額112萬(wàn)手的99.96%。

從公告可以看出,除去原股東優(yōu)先認(rèn)購(gòu)的可轉(zhuǎn)債,中科曙光留給社會(huì)公眾的份額少之又少。同時(shí),公告還稱(chēng),原股東除可參加優(yōu)先配售外,還可參加優(yōu)先配售后余額的申購(gòu)。原股東參與網(wǎng)上優(yōu)先配售的部分,應(yīng)當(dāng)在 T 日申購(gòu)時(shí)繳付足額資金。原股東參與網(wǎng)上優(yōu)先配售的余額網(wǎng)上申購(gòu)部分無(wú)需繳付申購(gòu)資金。

原股東剩余份額將會(huì)通過(guò)上交所向社會(huì)公眾發(fā)行,然而對(duì)于每個(gè)社會(huì)個(gè)體的認(rèn)購(gòu)是有限制的,每個(gè)賬戶申購(gòu)數(shù)量上限為1000手(100萬(wàn)元),一旦超過(guò)上限,這筆申購(gòu)無(wú)效。當(dāng)原股東優(yōu)先認(rèn)購(gòu)的可轉(zhuǎn)債數(shù)量和網(wǎng)上投資者申購(gòu)的可轉(zhuǎn)債數(shù)量合計(jì)不足本次發(fā)行數(shù)量的 70%時(shí),發(fā)行人及保薦機(jī)構(gòu)(主承銷(xiāo)商)將協(xié)商是否采取中止發(fā)行措施。

運(yùn)營(yíng)商世界網(wǎng)(官方微信公眾號(hào)tel_world)—— TMT行業(yè)知名新銳媒體,一家專(zhuān)注通信、互聯(lián)網(wǎng)、家電、手機(jī)、數(shù)碼的原創(chuàng)資訊網(wǎng)站